コスタマーレ、コンテナ船の傭船・チャーター事業会社の概要

コスタマーレは1975年にギリシャのヴァシレイオス・コンスタンタコプロスによって設立された会社で、初めはドライバルク船事業を行なっていたがコンテナ船の価値に気づき切り替えていったという。

1970年代はちょうどコンテナ船化が一気に進んだ年代で、そこに目を向けるのは自然な流れでありそう。

海運会社がめっちゃコンテナ船に投資していた時期なのでオイルショックとのコラボで船賃の値下げが厳しかった時代と重なっている。

その時代からの生き残りだと思うと、なかなか熱いものがある。

コスタマーレは76のコンテナ船(HPの他の箇所によっては82だったりして明確でない)を所有するコンテナ船の国際所有者であり、船舶運行会社への傭船事業を行なっている。

2021年に45隻のドライバルク船の買収も行い、ドライバルク船事業へ参入。

アニュアルレポートには海運業の一般的なリスク(燃料費・為替・インフレ・コンテナ船自体の増加)が挙げられている。

気になるのは、2020年においてコンテナ船全体の8.4%だった新造船の発注が2021年12月時点で23.1%になっているということだ。

コンテナ船自体の数が増えると、コンテナ船を遊ばせておくわけにはいかないので低価格でも受注せざるを得なくなり船賃が安くなりかねない。

この辺りはどれくらいからが供給過多なのか私にはわからない部分である。

熱気に湧いていろんなところがコンテナ船を新造した結果供給過多になって運賃が安くなる、という流れはコンテナ船黎明期からの定番で直近では2009年にリーマンショック後の日本の海運会社も悩んでいた点である。

どう転ぶかはわからないが、儲かるとなっていればアクセルは踏むはずで(自社が踏まなけれな他社が総取りするので)近い将来の懸念といえよう。

コスタマーレが新造しているコンテナ船が出来上がるのが2024年と計画されているように発注すればすぐに出てくるような種類のものではないため、例えば2024年に景気が冷え込んでいたらそれだけで結構痛手である。

海運は非常に大変な需要予測が伴うなあと感じる点である。

コスタマーレの業績の分析

船舶の傭船契約によって収入を得る会社なので、チャーター料金も収益の多寡に関わってくる。

チャーター料金は経済状況によって大幅に変動しうるので、コスタマーレではリスクヘッジのために

コンテナ船を長期傭船契約によって貸し出して短期的な需給バランスの影響を受けにくくしたり、

ドライバルク船事業では、傭船契約が切れる時期をずらすことで打撃を受けにくくしている。

価格レートとともに大事なのが、船の使用率である。

いくら価格が高くとも、契約を結んで船が運行されていなければ収入にならないのでここは言わずもがなである。

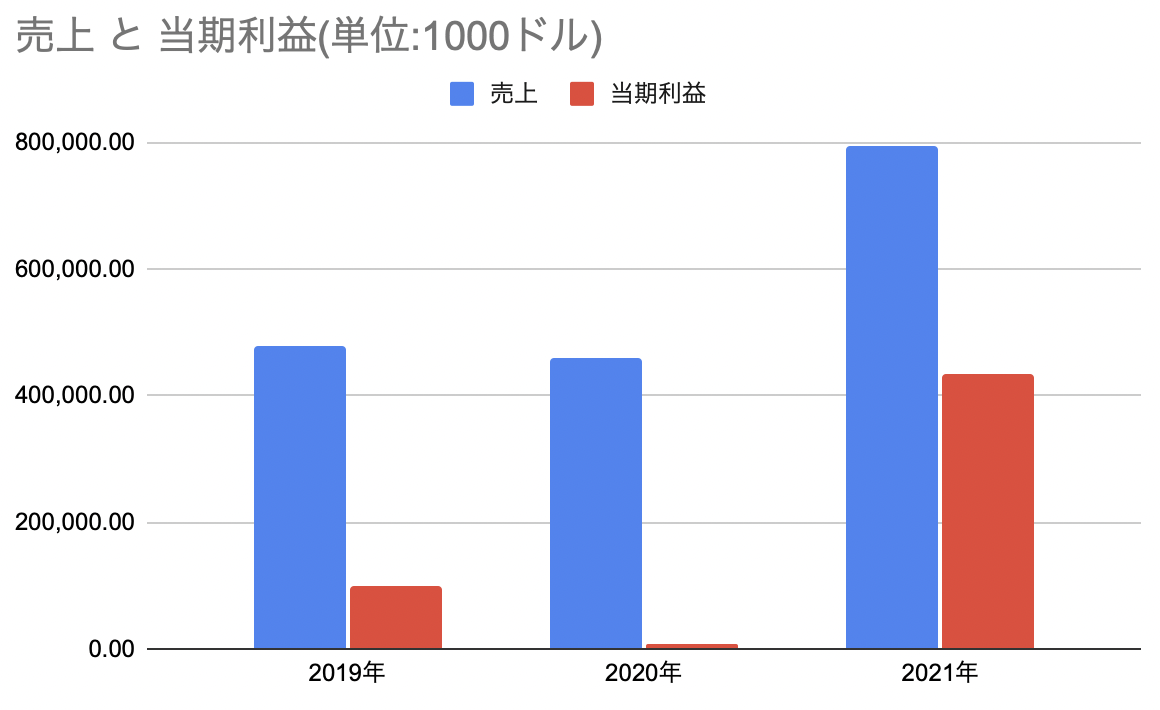

2020年のコスタマーレは、コロナの影響で利益が激減しているが2021年は2019年の平時と比べても4.3倍の純利益になっている。

コロナによって滞った物流が、反動で一気に流れ出して港が混雑した結果傭船率の向上と単価の向上が見られた。

この状況がずっと続くといいのだがそれは難しそう。儲かるとなると、各社造船するだろうしそうなった場合に景気が減速するとむしろかなりマイナスに響きそうだ。

2020年に控えられていた造船が2021年になってから再開されて活発になっているのであれば、これから先どんどん新型のコンテナ船が出てくることになりそうである。

評価・まとめ

国内の海運会社の株(日本郵船 )を買っていたので、アメリカの海運会社についても調べてみた。

状況は当然ながら大体同じで、2021年の状況が追い風になっていたということだった。

荷主は輸送コストは削りたいので、荷主側の立場が上がるとすぐに値下げされてしまう構造があるなあと感じる。

航空会社も同じで、いろんな会社があるが輸送してもらうお客さんは少しでも安くたどり着きたいので安いものを選ぶ傾向にある。

ただ、海運会社の方が価格交渉力がありそうだ。荷物は送らないという選択肢が取りづらく、旅行やビジネスのように価格が高ければ利用しないということが難しいからだ。

それでもやはり、季節性や燃料価格に左右されるため会社としての図体が大きく体力があればあるほど有利だと感じられる。

船という小回りを効かせることが難しい商材を扱っているため、小資本で運転していくのは厳しく感じる。

それでもやはり、海運の魅力には抗えないものがあるのでまた相場が落ち着いた時のために物色し続けたい。